あなたは年金をきちんと払っていますか?僕はちゃんと払ってます。

今は年金制度の崩壊が叫ばれて久しく、また年金未払いの問題などもあって、年金を納付しない人も増えてきていますよね。

確かに日本の将来はこれから先細りで、現行の年金制度は成り立たないことが明白なので、年金を支払うのに不安を感じるのも当然だと思います。

しかし、本当にその不安って正しいのでしょうか?テレビの暗い報道に踊らされているだけで、年金の実態を自分から勉強したことってありますか?

僕も正直、年金を支払うのには疑問を感じている部分があったので、せっかくなので投資の観点から国民年金のメリットと投資リスクについて検証してみました。

どうせ義務として年金を支払うのなら、少しでも納得して支払いたいですよね。というわけで、年金が本当にお得か知りたいあなたは以下をどうぞ。

【もくじ】

年金の仕組みと還元率

年金のメリットとリスクを語る前に、まずは年金の仕組みと「いくら戻ってくるのか」ということを学んでいきましょう。

年金の仕組み

日本の年金には3種類あり、ベースの年金として対象者全員が支払う「国民年金」と、企業や行政に勤務している人が支払う「厚生年金」、そして確定拠出年金など任意加入の年金制度が存在します。

これらを図にしたのが以下です。

図には「1階部分・2階部分・3階部分」とある通り、これらの年金制度は「3階建て」と呼ばれています。

「1階=皆が支払う国民年金」「2階=企業、行政に勤める人が国民年金に重ねて支払う厚生年金」「3階=任意(個人もしくは団体単位)で加入できる年金」という形で、「下から上へ保障を積み上げる」ことを示す表現です。

なお、いずれの年金も現在は基本的に65歳からの給付とされていますが、今後はさらなる支給時期の引き延ばし(70歳とか)が行われる見方が強いです。

僕は現在、個人事業主として最低限必要な「国民年金」の支払いに加え、月々400円の付加年金と個人型確定拠出年金に加入しています。

あなたが会社員や公務員の場合、「厚生年金」が給料から天引きされているのですが、この厚生年金には国民年金の金額も含まれているのです。

厚生年金は支払額=天引き額が多い分、国民年金のみの加入よりも多く年金の支払いを受けることが可能です。

なお、国民年金の保険料は所得や収入に関係なく同額で、平成29年度は月額16,490円となっています。

一方、厚生年金は収入(原則として当年度の4-6月の平均収入)によって納付額が変動します。月収20万円程度だと国民年金とほとんど変わりませんが、上がるごとに納付額が多くなっていきます。

3階建て部分の確定拠出年金や企業年金などは、国ではなく企業や団体が運営する任意加入の制度です。企業や行政団体によっては従業員の加入が義務な場合もあります。

僕は最初に勤めていた会社で企業型確定拠出年金と企業年金の加入義務がありました。確定拠出年金は一度加入したら脱退が面倒なので、個人型に切り替えて今も加入しています。企業年金は退職に伴い強制解約。

3階建て部分の年金は各種税制面の優遇があるため、老後の保証を手厚くしたい場合は積極的に加入することをオススメします。

意外と悪くない?年金の還元率

さて、次は「年金を払ったら、いくらになって戻って来るのか」という肝心要の部分についてです。

現時点での年金保険料と平均支給額を用いて算出しています。どれだけ実状と乖離があるのかは、実際に我々が年金を受け取るまで分かりませんが…。

国民年金の還元率

国民年金は平成16年および平成29年の制度改正により「平成31年まで毎年保険料を引き上げ、31年度には17,000円とする」という決定がなされています。

しかし実際の平成29年度の国民年金保険料は、上述の通り16,490円となっています。これは物価変動率を加味して保険料が多少上下するためです。

ここでは分かりやすく、毎月の保険料納付額を17,000円と固定して求めます。

国民年金の総支払額は816万円となります。

式)17,000(毎月の納付額)×12(ヶ月)×40(年)=8,160,000

対して国民年金の受給額は、平成29年度で満額779,300円となっています。総支払額816万円に対し、10年と半年(75歳)で投資回収できる形になります。

現状での年間利回りは9.55%です。もちろん、今後支給額の引き下げなどで利回りが低下していくリスクはありますが、こうして見るとなかなか良い数字ですよね。

厚生年金の還元率

厚生年金の計算は少々面倒ですが、日本人の平均年収である420万円(平成27年 国税庁「民間給与実態統計調査」より)の人の総支給額・受給額を見てみます。

日本年金機構の保険料額表を参照すると、年収420万円(標準報酬月額35万円とする)の従業員の厚生保険料は毎月32,727円(年392,724円)となります。

なお、その32,727円は毎月給与収入から天引きされますが、実はそれとは別途に会社が国にもう半額を支払ってくれているので、実際の保険料は65,455円となります。

また、厚生年金の受給額を求めるには以下サイトのシミュレーターが便利なので使用してみます。

年収420万円の従業員の報酬比例金額は年間921,188円でした。月額に直すと76,765円となります。

ここに国民老齢年金も加わるので、年間支給額は921,188+779,300=1,700,488円。月額141,707円です。

投資回収期は9年と2ヶ月ほど。国民年金のみの支払いより1年ほど早いです。利回りは10.82%と、厚生年金のアドバンテージがよく分かります。普通のサラリーマンが羨ましい…。

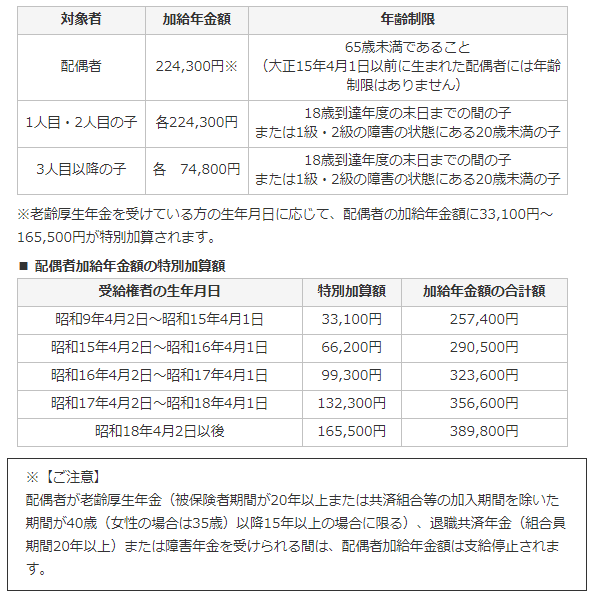

さらに、厚生年金には加入期間が20年以上もしくは男性40歳・女性35歳以降の加入期間が15年以上の場合、ボーナス?として上記に加え「加給年金額」が加算されます。

加給年金額は、年金受給者が65歳になった時点で、生計を維持している配偶者と18歳未満の子供の数によって以下の通り支給されます。

こうして見てみると、年金の表面利回りって意外と高くないですか?今後は現在より利回りが低下していく可能性も高いですが、捨てたものではないと思います。

少なくとも銀行に毎月一定額を積み立てて自分年金とするよりは、確実に良い利回りを得られる期待があるでしょう。

この前提を知らずに、自分で投資もせずお金を本気で稼ぐこともしない人が「年金?払わねーよ」と言うのは全くもって愚かじゃないでしょうか。

年金のメリット

さて、年金の仕組みと還元率が分かった所で、具体的に年金を支払うメリットを考えてみましょう。

老後の収入を支えてくれる

年金制度は「老後の収入を支える」ための保険であり、あなたが定年退職後に給与収入が無くなっても生きていけるようにするための保障をするものです。

現役時代に年金を納付していれば、あなたは働かなくとも年金をもらって生活していくことが可能です。もちろん支給額は納付額によるので、年金だけじゃ足りない家庭も多いですが。

時間にゆとりのある豊かな老後を過ごせるのは、やはり投資からのリターン=不労所得である年金の存在のおかげが強いのではないかと思います。

年金は積立保険である

年金はいわば国が用意した積立型の保険です。老後に支払った金額以上のリターンを得られ、怪我や病気にかかった時は障害年金も支払われ、あなたが死亡した場合は配偶者などに年金を受け取る権利が移動します。

あなたが現役時代に働いて納付したお金で、「老後の安心=保険」を買っていると思ってください。

「年金は積立保険」という認識を踏まえると、年金のメリットには以下のようなものが存在します。

投資や金融の知識が無くてもOK

あるに越したことはないですが、投資や金融の知識がない人でも年金の利用は問題ありません。あなたはただ働いて、お金を納付するだけですから。

投資や金融の知識を持っていたり、持つ気のある人は国民のうち一部だけですからね。難しい知識がなくとも支払い・受給を行えるのが年金の仕組みです。

特に勉強しなくても利回り9%以上を実現してくれる可能性がある投資って、他にはなかなかありませんよね。あってもリスク高いものがほとんどです。

インフレによる資産目減りを回避できる

毎月一定額を納付する積立投資の方式であれば、支払ったお金にはその時点の物価上昇率が反映されていると考えることができます。

(原理的に)毎年起こる物価上昇。2%物価が上昇したら、1円の価値は2%下がります。銀行に100万円を預けっぱなしにしていたら、ほぼ98万円の価値になってしまうのです。

ですが、毎月給与から天引きだったり、収入を得た中から毎月納付する形であれば、そのようなお金の価値が目減りするリスクは(ほぼ)ありません。

これは目に見えない経済学的な考えなのでわかりづらいですが、年金のような長期スパンの投資の場合、これが効いてきます。

毎月無理なく元本を積み増せる

また、毎月一定額を納付していく形なので、懐事情に無理なく、計画的に元本を積み上げていくことができるのも積立投資のメリットです。

株式やFX、不動産であればレバレッジ(借入)をかけて無茶をすることもできますが、下手こいたら自己破産にも追い込まれますからね。

安定してコツコツ、というのも年金のメリットの一つです。もちろん、所得の低い人には相対的に負担が大きくなるので、所得を上げる努力をしなければなりませんが。

所得控除を受けられる

給与天引きだと逆に実感が湧きづらいんですが、国民年金も厚生年金も3階建ての各年金制度も、どれも納付額に対して所得控除を受けることができるのです。

あなたが年金保険料を納付した金額はそのまま控除対象となるので、そのぶん収入が圧縮できて所得税などの支払いを減らすことができます。

「手取り安いな…天引きうぜぇ…」と思っている勤め人のあなた、少なくとも厚生年金の天引きはお得なやつなので恨むでないぞ。

驚異の利回り50%!付加保険料の存在

実は、第1号被保険者はなんと利回り50%の「付加保険料(付加年金)」を納付することが可能なんです。自営業者達の厚生年金に対するアドバンテージですね。僕もちゃんと加入してますよー。

「第1号被保険者」の定義は以下の通りです。

日本国内にお住まいの20歳以上60歳未満の自営業者、農業・漁業者、学生および無職の方とその配偶者の方(厚生年金保険や共済組合等に加入しておらず、第3号被保険者でない方)。

付加保険料は通常支払う国民年金に+400円を追加で支払うことによって、65歳から受け取れる年金額が毎月200円プラスになるというものです。

小さい数字に思えるかもしれませんが、400円拠出して200円返ってくる…ということは、利回り50%・2年で投資回収という驚異的な内容です。

付加保険料の納付申請はとても簡単で、役所の年金担当窓口に行って用紙を一枚書いて提出するだけです。個人事業主の方は納付しとかな損ですよ。

一括納付やクレカ払いでお得になる

また、国民保険は1年分など一括で納付(前納)することによって、保険料の割引を受けることができます。

例えば、平成29年度なら1年前納すると3,510円、2年前納だと14,400円も割引を受けることができるのです。

2年前納だと3.6%も割引です。もし3.6%の割引がずっと受けられるとすれば、国民年金の総支払額816万円は7,866,240円となり、年間受給額779,300円に対して利回りは9.9%となります。

前納による割引無しの場合は利回り9.55%だったので、3.5ポイント上昇していますね。預金残高に余裕がある場合は、前納を検討するのがオススメです。

さらに、国民年金はクレジットカード納付も可能なので、カード決済のポイントも貰うことが可能です。毎月それなりの金額を支払うので、1%還元でもチリツモです。

もちろんクレカ決済にしても前納は有効です。以前は2年前納ができませんでしたが、今は可能になったので心配ありません。

なお、日本年金機構は「口座振替が一番割引率が高いです」とアナウンスしてくれていますが、還元率1%以上のクレカの方がお得になります!

老後の年金受け取りには融通が利く

意外と知られていませんが、年金の受け取り時期って実は融通が利くんですよ。

普通は65歳からの受給(厚生年金は60歳~64歳まで特別支給あり)ですが、60歳に繰り上げたり、70歳まで繰り延べすることができるんです。

繰り上げをすると早めに年金を受給できますが、受給額が減少するなど各種デメリットがあり、繰り延べをすると受給が遅くなるかわりに受給額最大42%増のボーナスを受けられます。

長生きする気持ちと自身があれば積極的に繰り延べたいところですが、老後の懐事情や体調などにより、繰り上げ受給を選択する手も取ることができるわけですね。

投資的に考える年金のリスクとは

さて、これまでで年金の良い部分が意外なほど明らかになってきました。僕もこの機会にちゃんと調べて良かったなーと思います。

ですが、やはりあなたも心配しているのは「年金を支払うリスク」ですよね。いくら年金に良いシステムが多くても、年金を払うこと自体が危険だったら元も子もない。

というわけで、投資対象としての年金には一体どのようなリスク、デメリットがあるのか?これも検証してみました。

リスクを全て国家に依存する

年金の資産運用は国(GPIFという政府系機関投資家)が担っているため、あなたが納付した年金の資産価値の値上がり・値下がりは国に依存しています。

銀行の預金やファンドへの投資と同じように、あなたはお金を資産運用する組織に預け、リスクを委ねながら価値が上がるのを期待して(?)いるのです。

不動産投資のように数々の投資リスクを自分の手でヘッジすることはできません。もしできていたら、例えば海外移住する老人がすごく多い世の中になっていたかも…。

元本割れリスクは0じゃない

あなたも心配しているように、これからの日本は老人増えすぎで若者世代の負担が大きくなり、年金制度も崩壊すると言われています。

もちろん政府は年金制度に対する対策は打っていて、現役世代の負担を減らすために保険料は月額17,000円で上昇を打ち止めする形としています。

また、年金の支給額も年々減ることが予想されており、2014年の政府見通しによると30年後には国民年金の支給額は3割も減るそうです。

もちろん、それだけでは元本割れ(総受給額が総納付額を割る)は起きません。ですが、日本政府がソマリアやジンバブエのようになる確率は0%ではないので…心配するレベルではないですが。

「年金記録問題」の懸念

平成19年、行政のヒューマンエラー等が原因で持ち主不明の年金記録が約5,095万件あることが判明した問題。この問題は未だ解決されておらず、今も約2,000万件の年金記録の持ち主が不明な状態となっています。

これが国民の年金に対する不信感を根付かせており、年金未払いの増加につながっています。

今はマイナンバーや「ねんきん定期便」の送付などで、行政側も我々も年金未納のチェックをしっかり行うことができるようになり、年金消失リスクは下がっています。

しかし、人為的なミスはまたいつ起こるか分かりません。なので、こうした最悪のリスクも確率は0ではない、ということは覚えておく必要はあると思います。

何十年も先の未来は分からない

結局、積立投資の一番のリスクって何だかんだ言ってこれなんじゃないかと思います。

僕は今28歳。37年も先のことなんて分かりません。ようやく車は空を飛んでるかもしれないし、馬車に逆戻りしてるかもしれない。あるいは腐海の瘴気に怯えながら生きる日々が来るかもしれない。

年金は支給額が固定なので、積立には物価上昇率が反映されるものの、年金支給までに大きなインフレが起きたら結局は実質的に損するかもしれません。

国家が破綻するとか、世界が破滅するとか、お金って概念が無くなるとか、そういうトンデモな未来はさすがに無いと思いますが、誰しも予想なんてできないわけです。

今からすると「年金のメリットはこう、リスクはこう」って言えるけど、何十年も先の未来にそのまま当てはまるかどうかなんて、誰も分かりっこないですからね。

ここは気にしても仕方ない所ですが、年金は超長期スパンの投資である以上、その不確実性は受け入れなくてはなりませんね。

投資対象としての年金の評価

以上、投資の観点で見た年金のメリットとリスクについて分析してみました。

まとめてみると以下のようになります。

・国民年金、厚生年金は65歳から10年も生きれば投資回収できる

・年金の納付額は所得控除になるので節税効果が高い

・割引やボーナスなど各種お得な制度もあり、現時点での利回りは結構良い

・今後、支給額が減り(約3割減の見通し)、利回りは下がる見込み

・未来に対する不確実性を受け入れる必要あり

年金の納付は義務なのでとやかく言うまでもないですが、年金はきちんと払うとちゃんと得する制度だ、という結論に至りました。

今の人達なら75歳なんてまだまだ若いもんだし、10年で投資回収できるなら安いもんでしょ。支給額下がったって、85歳以上生きる人も多いし問題なし。

それに、年金は毎月支給されるだけじゃなく、障害年金や遺族年金といったセーフティネット的な給付もあるので、僕達が思っている以上に手厚いわけです。

こんなにいい投資は他に滅多にないですよ。少なくとも日本国内の金融商品を買っても年金以上に良いやつって無いと思います。

もちろん、年金の運用機関であるGPIFがとんでもない大損をこいたりしたら、保険料の値上げや元本割れリスクが出てくるかもしれませんけどね。

しかしGPIFの運用成績は凄まじいし、昨年安倍さんが槍玉に上げられた「5兆円消えた問題」も、GPIFのポートフォリオ140兆円から見たら全然大したことないのです。

メディアが色々と不安をまくし立てていますが、実は意外と年金の運用基盤ってしっかりしていて、少子高齢化でも崩壊・消滅する可能性は相当低いだろうとわかりました。

僕も年金の支払いには疑問を感じていたのですが、今回ちゃんと調べてよかった。これで安心して年金保険料を払っていけます。

やっぱり、メディアや人の噂に踊らされず、自分の頭で考え、自分の目で見るって大切ですね。少なくとも投資をやる人間はこれができなきゃ失格ですな。。。

「年金問題」は嘘ばかり ダマされて損をしないための必須知識 (PHP新書)

- 作者: ?橋洋一

- 出版社/メーカー: PHP研究所

- 発売日: 2017/03/16

- メディア: 新書

- この商品を含むブログ (1件) を見る

【次はこの記事もオススメ】

コンビニの支払いを現金からクレジットカードにするといくら得するか

※おねがい:記事中に誤りを発見された方はぜひご指摘くださいませ。